MCA、基地局市場の動向に関する調査結果を発表

移動体通信・IT分野専門の調査会社である株式会社 MCA(https://www.mca.co.jp/)は、携帯電話基地局市場の調査を実施し、その結果を5月18日に発表しました。調査結果の要旨は以下の通りです。

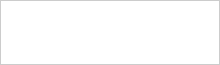

◆キャリア各社の設備投資額の推移と予測

- 楽天モバイルの投資拡大が全体投資に影響

- 2022年度はKDDI(au)並みの投資規模となる楽天モバイル

- ピークを過ぎた2024年度以降は1.4兆円規模で推移

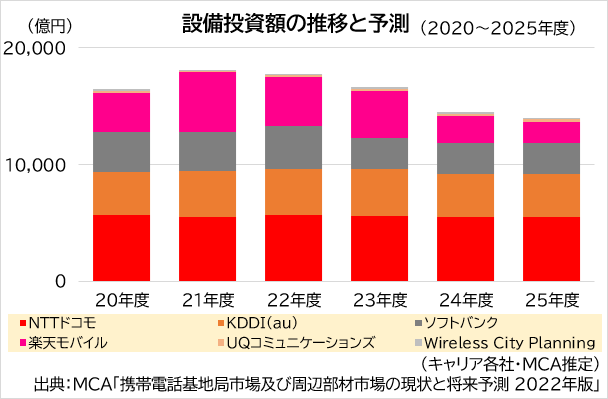

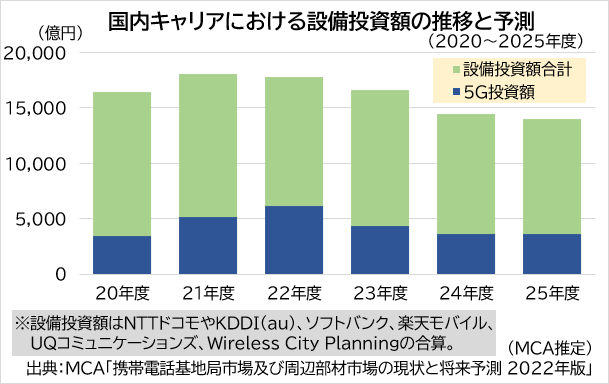

◆5G基地局数と5G投資額の推移と予測

- 2021年度は5G基地局数が約9万局に拡大

- 現在は5Gがメインとなる大手3社の基地局投資

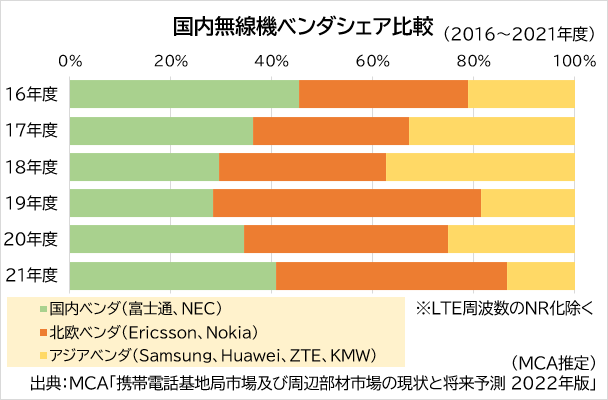

◆基地局(無線機)ベンダシェア・動向

- 国内無線機市場で活躍する北欧ベンダ

- 北欧ベンダは2021年度に微増となるシェア40%

- NTTドコモへの供給がメインの国内ベンダ

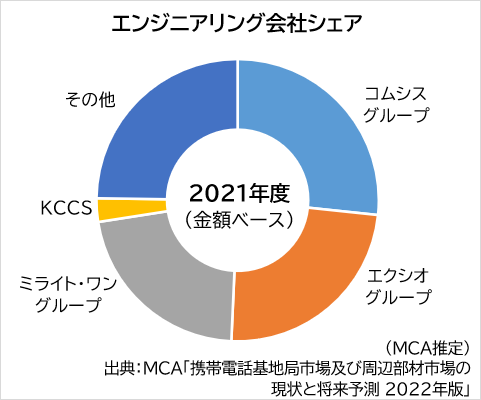

◆エンジニアリング(基地局工事)市場シェア・動向

- 全国系大手エンジ会社3社のシェアは70%強

- グループ内再編を進めるエクシオグループとミライト・ワン

- 今後はLTE周波数のNR化へのシフトで市場縮小が懸念

本調査結果については、調査レポート「携帯電話基地局市場及び周辺部材市場の現状と将来予測 2022年版」(税込220,000円)として、発刊しています。

■調査結果抄録

◆キャリア各社の設備投資額の推移と予測

□楽天モバイルの投資拡大が全体投資に影響

2021年度におけるキャリア各社の設備投資額はNTTドコモが5,481億円、KDDI(au)は3,930億円、ソフトバンクが3,390億円、楽天モバイルは5,089億円、UQコミュニケーションズ(UQC)が112億円、Wireless City Planning(WCP)は100億円の合計1兆8,102億円と推定した。セルラーキャリア各社はNTTドコモとソフトバンクを除き、KDDI(au)と楽天モバイルが拡大し、楽天モバイルに至っては、大幅拡大している。

□2022年度はKDDI(au)並みの投資規模となる楽天モバイル

2022年度はNTTドコモが5,630億円、KDDI(au)は4,000億円、ソフトバンクが3,700億円、楽天モバイルは4,190億円、UQCが150億円、WCPは100億円の合計1兆7,770億円を見込む。楽天モバイルの大型投資が続き、その規模はKDDI(au)とソフトバンクを凌ぐ規模になっている。

□ピークを過ぎた2024年度以降は1.4兆円規模で推移

今後、NTTドコモは5,000億円半ばで推移し、KDDI(au)がモバイル向けに4,000億円規模の投資が続き、2024年度から3,700億円へ縮小する。楽天モバイルは2021年度(2021年12月期)をピークに、2023年度まで4,000億円規模の投資が続くが、2024年度以降は大幅に縮小していく。一方、ソフトバンクは2022年度をピークに、他キャリアよりも1年早く抑制がはじまり、2023年度からは2,000億円半ばでの投資と予想される。それに伴い、合計投資額は2025年度に1兆4,000億円にまで縮小する見込みである。

◆5G基地局数と5G投資額の推移と予測

□2021年度は5G基地局数が約9万局に拡大

国内市場における5G基地局数(LTE周波数のNR化含む)は2021年度時点で88,000局となった。NTTドコモが19,700局、KDDI(au)は17,900局、ソフトバンクが39,100局、楽天モバイルは11,300局である。5G専用周波数帯のみを展開しているNTTドコモと楽天モバイルに対し、LTE周波数のNR化に注力するソフトバンクとの新局数の開きが際立っている。一方、KDDI(au)もLTE周波数のNR化を推進しているが、ソフトバンクに比べ、展開の遅れが目立つ。

□現在は5Gがメインとなる大手3社の基地局投資

現在、キャリア各社の設備投資は5G向けが主流になっているものの、LTE向けも小規模に推移していく。今後、各社の基地局投資はNTTドコモが2,500億円強、KDDI(au)は2,000億円規模で推移するのに対し、ソフトバンクが2023年度以降、楽天モバイルは2024年度以降、大幅に投資が抑制される見込みである。

◆基地局(無線機)ベンダシェア・動向

□国内無線機市場で活躍する北欧ベンダ

国内無線機ベンダシェアの推移をみると、2021年度は北欧ベンダが42.5%を占めた。国内ベンダは38.1%へ拡大し、アジアベンダは韓国KMWによる楽天モバイルへの供給が続くものの、中国ベンダの回復が見込めず、サムスン電子ジャパンの孤軍奮闘が続く。

□北欧ベンダは2021年度に微増となるシェア40%

ノキアソリューションズ&ネットワークスは大手3社で低調であったが、楽天モバイルの旺盛な4G展開により、2021年度は国内最大手に返り咲いた。一方、エリクソン・ジャパンはKDDI(au)とソフトバンクでシェアを獲得し、国内第3位の位置にとどまっている。

□ドコモの5G投資拡大の恩恵を受けた国内ベンダ

これまでNTTドコモの基地局投資抑制が続いていたが、2020年度は基地局投資が上向き、富士通と日本電気に追い風となった。特に5G投資が大幅拡大した結果、富士通、NECともに恩恵を受けている。今後もNTTドコモの高水準な基地局投資が続く見込みで、国内ベンダに勢いが戻る可能性もある。

□NTTドコモへの供給がメインの国内ベンダ

2021年度はNTTドコモが基地局投資を抑制したが、5G専用周波数帯によるネットワーク構築を推進したため、富士通と日本電気(NEC)に好影響をもたらした。さらにNECは楽天モバイルでの5G展開も追い風となっている。今後の5Gネットワーク構築はLTE周波数のNR化が主流になるとみられるが、NTTドコモと楽天モバイルは5G専用周波数帯による展開にも注力する見込みで、国内ベンダの盛り返しが期待される。

◆エンジニアリング(基地局工事)市場シェア・動向

□全国系大手エンジ会社3社のシェアは70%強

2021年度の基地局向けエンジニアリング市場は全国系大手エンジニアリング会社3社が72.5%のシェアを獲得した。最大手はコムシスグループで、エクシオグループ、ミライト・ワングループと続く。コムシスホールディングスは日本コムシスやサンワコムシスエンジニアリング、TOSYS、つうけん、NDS、SYSKEN、北陸電話工事を、エクシオグループがシーキューブや西部電気工業、日本電通、大和電設工業、エクシオテックを、ミライト・ワンは旧ミライトや旧ミライト・テクノロジーズを統合し、TTKやソルコム、四国通建を抱える。

□グループ内再編を進めるエクシオグループとミライト・ワン

全国系大手エンジニアリング会社でグループ内再編が進んでいる。エクシオグループが北海道及び東北エリアのグループ会社再編に続き、2022年7月にエクシオ・エンジニアリング西日本を設立した。ミライト・ホールディングスも2022年7月のミライト・ワンへの商号変更に伴い、社内にキャリアイーストカンパニー、キャリアウエストカンパニーを設けている。各社はグループ内での再編を進めることにより、事業の効率性を高め、今後の工事需要に備える。

□今後はLTE周波数のNR化へのシフトで市場縮小が懸念

基地局向けエンジニアリング市場は2021年度に楽天モバイルによる旺盛な工事発注から好調を維持した。NTTドコモも2021年度は5G専用周波数帯を中心としたネットワーク展開を図ったが、ソフトバンクはLTE周波数のNR化を中心とした動きとなった。

2022年春からはNTTドコモもLTE周波数のNR化を進めており、5G開設計画遵守に力を抜けないKDDI(au)、2022年度を5Gネットワーク構築の仕上げの1年とするソフトバンクと大手3社はLTE周波数のNR化へシフトしている。

一方、2021年度に旺盛な工事発注を行った楽天モバイルが2023年の新規工事発注を停止しているという話もある。エンジ会社にとって、重要な5G専用周波数帯を中心としたネットワーク展開が消極化される上、楽天モバイルの工事発注が停止されるなど、今後の基地局向けエンジ市場の規模縮小が懸念される。

■調査レポート「携帯電話基地局市場及び周辺部材市場の現状と将来予測 2022年版」

~2021年度におけるセルラーキャリアのLTE-A/5Gインフラ戦略及び投資動向と周辺部材市場をキャリアやベンダ、エンジ会社など多角的な視点から総合的に分析~

発行日:2023年5月

判型:PDFファイル(A4版230頁)

発行・販売:株式会社 MCA

頒価:220,000円(税込)

販売方法:pdfファイルのダウンロード

申込方法:オンライン注文

※調査レポートの目次など詳細は「レポート目次」をご参照ください。

■本件リリースに関するお問い合わせ

株式会社 MCA(MCA Inc.)

担当:大門(だいもん)

E-Mail:info@mca.co.jp

TEL:03-6261-2571

FAX:03-6261-2572